无论设备还是升压站,在运维主体的选择上,均有自主运维和外包两种方式。对于存量4亿千瓦的风电光伏资产来说,运维服务是一个年市值超过300亿元的领域,而被各类外部运维主体寄予厚望。

哪些业主可以选择自主运维?哪些业主会成为外部运维的潜在客户?历史上,市场习惯按照业主类型来区分。

在常见的投资人类型中,五大六小等大型投资商由于自身拥有专业性良好的运维团队,更倾向于自主运维;中小民营业主在目标上更追求性价比和自主性,而非绝对的专业性和高效率,也会选择自建团队、自主运维的模式;相比之下,地方能源企业和财务投资人兼具了对管理专业性的追求,又能够承受叠加一定毛利的外部运维服务,是外部运维市场的主要来源。

不过,单独以客户类型来匡算外部运维规模,可能会高估市场总量。

8月12日,Wood Mackenzie在一项分析报告中指出,运维服务一直是维斯塔斯、西门子歌美飒等主机厂家重要的盈利构成要素,但是近年来受到了两大挑战,一是第三方运维主体的竞争导致运维费下降,二是客户选择自主运维而非运维外包,使得市场总量萎缩。运维服务商Onyx InSight首席执行官Bruce Hall认为,两相叠加之下,主机厂家在全球运维市场的占有率可能从2018年的64%下降到2028年的50%。而资产规模达到200万千瓦,是业主将自主运维纳入考虑的重要门槛。

结合国内情况来看,200万千瓦未必是业主选择自主运维的关键决策点,但在存量资产交易日益活跃的背景下,未来市场上必将涌现出一批装机容量达百万千瓦级别的中型投资商。

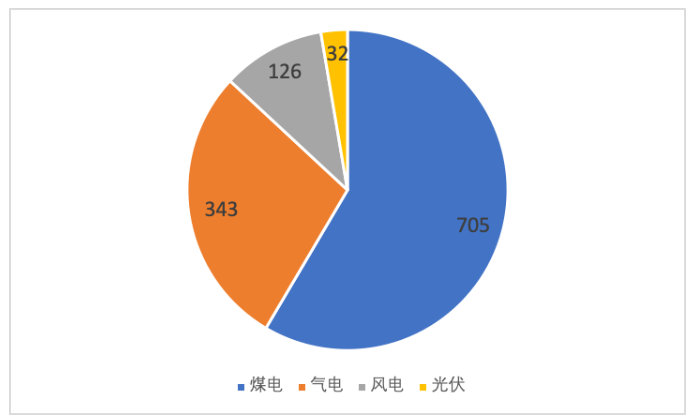

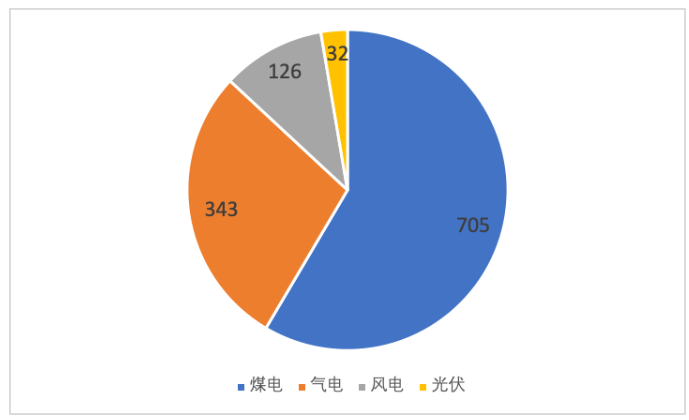

申能股份从2019年开始大举进军新能源业务,2019年全年新增风电、光伏等新能源权益装机容量38.5万千瓦,累计权益装机规模达110万千瓦,同比增加约62%,截止2020年6月底,风电光伏合计装机进一步增加到157.66万千瓦。

1.png

截止2020年6月底申能股份控股装机容量(万千瓦)及占比

山东水发能源集团是另一个活跃的地方能源企业代表,旗下拥有A股上市公司派思股份和港股上市公司水发兴业能源。截止2019年底,风电装机规模115万千瓦,光伏装机64.51万千瓦,均位居山东国资企业前列,并实现了从单一水务公司向大型公共服务提供商的成功转型。根据集团战略,未来五年水发集团光伏装机容量将达到山东省第一、全国前五位;风电装机容量将达到山东第二、全国前二十位。

国开新能源则是最为活跃和典型的财务投资人之一,截至2019年10月底,新能源容量110.7万千瓦,其中风电项目30万千瓦,其余为光伏装机。目前,国开新能源已经完成借壳津劝业上市的工作,融资便利加持之下,未来装机增长更具想象空间。

地方能源企业和财务投资人一般自主开发能力偏弱,在短期装机增长压力之下,并购是主要的扩张模式。在当前的资产交易环境下,部分出让方会将继续负责项目运维作为项目转让的附加条件,以增加收入延展性。此外,由于地方能源企业和财务投资人在运维人才和经验的积累上相对薄弱,短期也确实不具备自主运维的条件,因此外部运维也是收购方乐于采取的模式。

但是,与设备的高门槛、不可复制性不同,运维服务的门槛相对较低,更强调制度和经验,可见、可复制。与其说装机规模达到200万千瓦是业主选择自主运维的转折期,不如说投资和管理经验累计达到了200万千瓦是投资人成长成为运营商的引爆点。这一点不仅容易被运维服务商忽视,业主也可能不自知。

未来一段时间,在国内地方能源企业和财务投资人的高速成长期中,外部运维服务商在服务了一段时间之后,可能会忽然发现,某一天客户已经成长为竞争对手,自身产生了陪跑的挫败感。

狂欢于后市场潜力巨大的同时,如何与业主和谐相处,是运维服务商或者说资产管理服务商应该考虑的问题。